七年时间,三只松鼠完成了零食独角兽的进化与蜕变。

这家2012年创立的公司,2018年实现70亿元收入,妥妥的零食界“坚果一哥”,并且即将成功IPO登陆创业板。

但对投资人来说,这一切可能只是看起来美好,三只松鼠有其难以逃脱的宿命。

01 高价同质化产品的命运

食品饮料领域,投资人判断一家公司能力的根据是品牌价值,其决定了消费者心智份额,以及在此基础之上的定价能力,而定价能力最终决定了一家公司的盈利。

因此,我们常看到雀巢、伊利、可口可乐等食品饮料公司,每年在各种渠道疯狂投入广告和品牌活动来打造品牌忠诚度,拉动消费。

品牌虽然是无形资产,但如果不花钱维护打磨,持续的提升心智份额,消费者对这些产品的认知就会逐渐折旧,最终消失。反之,大量的广告和营销投入,则提升了产品溢价能力。

这也就是食品饮料行业在过去十年横扫A股的神奇闭环:

品牌消费品凭借定价能力获取超额利润,然后将利润再投入,进一步提升品牌力和定价能力,最终形成正向循环。所以,通常食品饮料行业的毛利率相对较高。

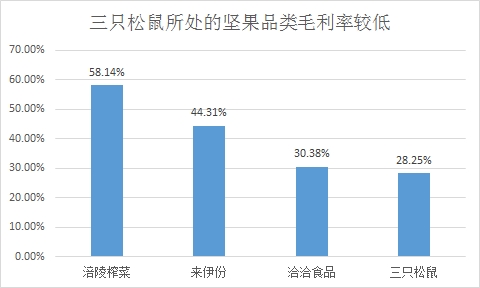

不过,研究了三只松鼠后,我们发现零食这个细分市场似乎是个异类,毛利率低得无法描述:

为什么毛利率这么低,尤其是三只松鼠竟然只有28.25%?其实,这是三只松鼠主业(近三年坚果占收入比例的70%-53%)的特色:

几乎所有坚果品类的单位重量成本价格都接近上百元,但对消费者来说,它又不是刚需品种。坚果玩家的困境在于:售价定低了,利润率难以保证;售价定高了,由于行业同质化严重(买谁的都一样),同样卖不动。

所以,虽然同样是食品饮料行业,无法实现差异化的三只松鼠,毛利率在未来不存在大幅提升的空间,这可以说是这个细分市场的宿命。

为了摆脱坚果行业的低毛利宿命,三只松鼠正在不断降低坚果产品占比。

不过,这还不是三只松鼠问题的全部。

02 过气网红的高额引流支出

上面毛利率对比中,我们拿洽洽食品(SZ:002557)当过参照物,低毛利率可能是两者的相似点。但这两家公司的不同之处也非常大,三只松鼠的渠道几乎完全依赖淘宝店和其它电商渠道,而洽洽则主要是线下渠道和分销。

洽洽线下渠道凭借门店本身构成流量入口,虽然前期耗资巨大,但后期却形成相对稳定的投入。

而三只松鼠的线上渠道,好处是初期无需大量资本开支,这也是其收入四年增长六倍的秘密。这一切可以依赖广告和引流投入迅速完成,但缺点也随之而来:

线上渠道的流量,随着互联网红利的结束变得奇贵无比。

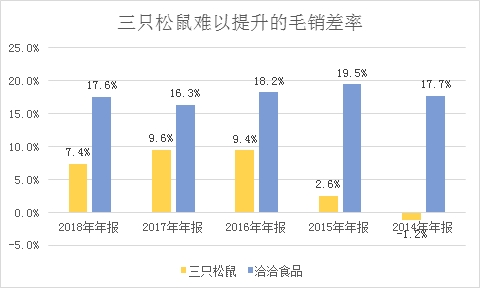

最终产生的结果则是,在极其相似的毛利率水平下,三只松鼠的毛销差(毛销差=销售价格-原料成本价格-销售费用)仅为洽洽食品的一半。也就是说,在扣除成本和销售费用之后,三只松鼠只能实现7.4%的毛销差。

在运营效率接近的情况下,更低的毛销差不可避免的使得三只松鼠的2018年的净利润率仅为4.3%,而洽洽食品的净利润率则接近10.5%。

这几乎是每个风靡一时的网红淘宝店难以避免的宿命:

网红淘宝店的流量焦虑,随着品牌“人到中年”而与日俱增;但是流量总量并未改变,流量价格疯狂增长之下,唯一受益者是阿里巴巴这样的流量地主。

在资本的重金投入之下,这个问题几乎被掩盖。一旦潮水褪去,诸多互联网+消费品公司几乎面对同样的困境。

那么,假如三只松鼠不买流量行不行?不行,我们上面提到过,品牌美誉度和偏好都随着时间流逝不断折旧,定价能力逐渐下滑。反之,不断投入的流量成本,会吃掉一家消费品公司几乎全部的盈利能力。

2016 年-2018 年,三只松鼠来自电商收入占总收入比重分别为95.46%、93.92%

以及86.67%,其中通过天猫获得的收入占总收入比重分别为72.44%、66.97% 和57.26%,可以说非常集中了。

为摆脱单一渠道依赖,三只松鼠上线手机APP,也在建设线下门店。2016年9月其第一家线下零售门店,“三只松鼠投食店”在芜湖开业,目前已涉及安徽、江苏、浙江、四川等地区,未来5年松鼠投食店将增至1000家。

棋到中局,资本支持下的互联网新贵才发现,最开始避开线下渠道重资产布局的设想,原来是一种妄想。

03 品控挑战叠加资金饥渴

坚果品类对三只松鼠业绩有较大影响,而这又是一种加工、存储过程中容易霉菌超标的产品,三只松鼠也曾经因此被国家食药监总局点名。

2017年8月15日,国家食药监总局官网公布:三只松鼠于2017年1月22日生产的开心果(225g/袋)被检出霉菌不合格,其检出值为70

CFU/g,超出国家标准1.8倍。

这并非三只松鼠首次出问题,2016年有媒体将数批三只松鼠品牌瓜子送交第三方检测机构检测,结果显示三只松鼠奶油味瓜子(批次为SS2015120122350134819)甜蜜素含量超标,甜蜜素含量实际检出值6.7g/kg,高于规定的6.0g/kg。

加上之前被消费者起诉至法院的多次品控问题,三只松鼠的坚果代工也在向投资人发出信号:在供应链上试图省下的钱,最终还是会以各种方式体现在产品的品质上。

供应链上省钱,也映射出三只松鼠缺钱的现实,不信我们对比一下2018年的自由现金流:

洽洽食品48亿营收实现了5.6亿自由现金流,比率为11.7%;

三只松鼠70亿营收实现了3.9亿自由现金流,比率为5.6%。

在消费品行业中,三只松鼠这个现金流水平是极差的。要知道无论是伊利、茅台这样的消费品巨头,还是涪陵榨菜、海天味业这样的调味品佐餐食品,都实现了极佳的自由现金流及增长,哪怕是低毛利的洽洽食品,也要高出三只松鼠一倍。

消费品公司之所以受到A股投资人热捧,极其重要的原因来自于中国消费品的三大特质:

强大的上下游议价能力,和由此带来的充足现金流;

中国巨大的统一市场,使得消费品公司可以保持高速增长;

区别于竞争对手的强大品牌,形成长期垄断和持续性。

而三只松鼠,在这三方面都存在缺陷:

议价能力问题:三只松鼠对上下游议价能力相对缺乏,电商巨头把握了流量入口,这使得三只松鼠缺乏实现充足现金流的必要条件;

市场问题:坚果品类的天花板较低,使得三只松鼠早早开始了多品类经营,品牌认知度和引流投入又被大幅稀释;

持续经营问题:与恰恰等同行的同质化竞争,使得这个品牌的持续性同样存在疑问。

在这种情况下,三只松鼠现金流表现欠佳,盈利持续性受挑战,几乎是必然的结果。叠加之前频繁爆出品控危机,三只松鼠在之前IPO过程的一波三折也就不难理解。

04 IPO实现胜利大逃亡?

三只松鼠是峰瑞资本创始人李丰的得意之作,其主导了IDG对三只松鼠前三轮全部投入,而李丰自立门户之后成立了峰瑞资本,仍坚定不移的继续投入最后2轮。