“饮料这两年都没出现过印象深刻的爆款。”来自广东的进口饮料贸易商金正锋如此感慨,他前两年还押宝过椰子水产品,但与超市合作贩卖椰子水的计划最终被他放弃了。

可以搭配小龙虾、烤串,又不含糖且补水,椰子水作为植物蛋白饮料细分的一个产品,曾被预测为最有潜力的夏日饮料。但它始终没有像同样搭配夏季宵夜的啤酒、茶饮料成为消费广泛的饮料,而是“寄居”于一二线超市货架的一个小角落里。

椰子水并非椰汁。它原料取自新鲜椰青,从其内部直接取水灌装,以NFC(非浓缩还原)技术居多,口感新鲜清甜。例如美国椰子水品牌Vita Coco在国内便以“从树上摘下到灌装不超过72小时、富含天然电解质和钾元素”为产品优势进行宣传。

椰子水不同于生榨椰汁,后者是一种采用熟椰子生榨得到的植物蛋白饮品,其主要成分是椰肉,如你我熟知的椰树牌椰汁。在价格上,椰子水售价更高,一瓶330毫升左右的椰子水售价通常在10元上下浮动,而椰汁多在5元左右。

尽管十分小众,甚至在一些三线城市的超市可能无法买到,但椰子水还是有一部分喜爱者。

北京家乐福,正在选购椰子水的消费者。

椰子水在刘飒眼中是一种“比水好喝、没有茶涩味”的饮品,她是一位生活在上海的业余舞者。

2年前她在便利店买到Vita Coco时喝到了熟悉的味道——此前她在美国读书时曾经买过同款椰子水。回到上海工作后的几年,她去跳舞或者去健身房,一定会买椰子水。目前进入国内的椰子水品牌如Zico、UFC和kara等都曾被刘飒购买过。

不过,北京的消费者田甜完全没有在意过这个功能——椰子水标榜0脂肪、迅速补充电解质——只是因为椰子水味道很淡,是不甜而且解渴的果汁。

尽管并不了解这个品牌,但出差频繁让她经常有随手买饮料的习惯。大概是一年之前,田甜注意到便利店和电商渠道出售的椰子水口感不错。“在茶之外,椰子水感觉是所有果汁里糖分最低的,所以会觉得比较健康,此外,还可以搭配小龙虾、麻辣香锅等麻辣口味的餐食。”她说。

不少椰子水品牌都已经出现在中国的超市货架上。

洞察到这些趋势,盒马、永辉超级物种、沃尔玛等零售巨头们都在货架上开始增加椰子水的品类,在等待它成为新一轮的爆款。

在盒马北京十里堡的货架上,至少有Koh、Vita Coco、Malee和Vita Hydro(海卓)等5个以上椰子水品牌,包含10多个以上SKU(编者注:行业术语,可大致理解为一款单品),而北京家乐福马家堡门店的货架上还有Zico、kara(佳乐)等品牌。

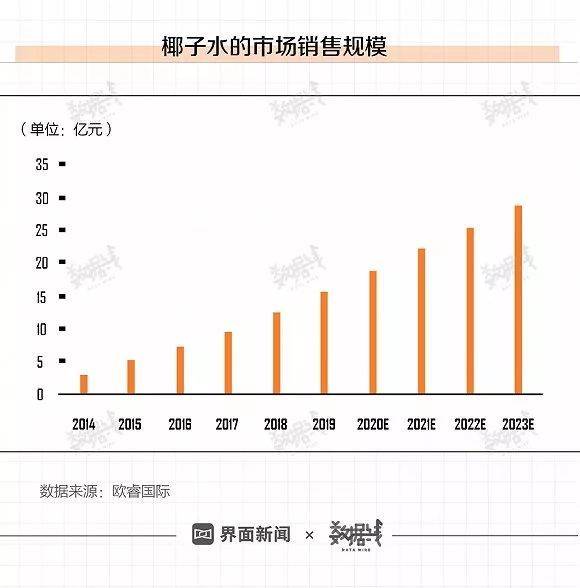

咨询公司欧睿国际(Euromonitor)向界面新闻提供的数据显示,2014~2018年的5年间,椰子水类目产品的零售额从2.96亿元增长至12.48亿元。

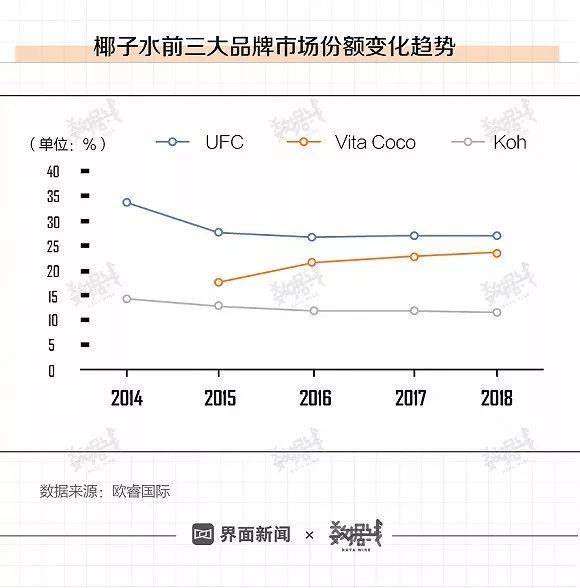

从销售额趋势看,这一品类未来5年仍然以较快的速度增长。2019年预计这一品类增长至15.48亿元,至2023年可达28.7亿元。椰子水市场前3大品牌分别为UFC(26.9%)、Vita Coco(23.7%)、Koh(酷椰屿,11.5%)。

这和金正锋观察的结果差不多。在他看来,这些一线品牌的椰子水可以提供人员支持和市场推广费用支持,所以销售体量比其他二线进口品牌(如Kara佳乐)更大。

金正锋所谓的大,差不多是上亿元的规模,在他所属的经销商行业,二线椰子水品牌过亿的并不多,因为很多进口商的渠道并没有下沉至三四线城市。

椰子水背后的操控者多为大公司

国内较为卖力推广的是Vita Coco,在中国其属于红牛母公司华彬集团旗下的华彬快消品,该公司于2014年9月收购了美国椰子水第一大品牌Vita Coco 25%的股权,将Vita Coco引入到了中国。

上海一家中型连锁超市员工告诉界面新闻,对于季节性明显的产品,厂家经常以付费陈列(例如超市堆头)的形式增加产品曝光度,并引导顾客购买。

这位超市员工提供的数据是,Vita Coco在该超市的陈列费用通常在4000元左右一个月,饮料旺季在7、8、9三个月,“比较土豪的企业甚至会付费陈列3个月,相当于用真金白银强推。”这位员工说。每年夏季,在北京国贸、大望路等地铁站通道还能看到蓝色包装的Vita Coco的大面积广告。

盒马超市中的椰子水堆头陈列。

钱砸下去的效果明显。2015 年,Vita Coco宣布在中国市场的销售额达到1亿元。此后并未公布销售数据,今年5月,华彬集团向界面新闻披露,Vita Coco上市后,在椰子水品类市场占有率持续维持在68%~75%之高位,销售也取得年均20%以上的复合增长率。

欧睿国际的数据显示,Vita Coco的市场占有率从2015年的17.6%增长至2018年的,增长速度超过了UFC和Koh。

在红牛母公司之前,可口可乐也看到了这一市场的潜在前景。其早于2012年就收购了全球第二大椰子水品牌Zico椰子水,却一直到2015年将Zico椰子水上线至天猫旗舰店,通过电商渠道试水。此后,Zico也铺货至一二线城市的超市渠道。

还有超市将椰子水纳入自有品牌选品范围。山姆自有品牌Member’s Mark去年(2018)开始推出椰子水——由泰国原装进口的1L包装规格,与市场上同类商品相比,具有超过20%的价格优势。

山姆向界面新闻称,“基于未来良好的增长趋势,山姆希望在2019年将MM椰子水列为重点商品之一。”

根据金正锋此前调研结果,椰子水的销售集中在电商、大卖场和特渠(比如电影院、餐厅),购买者以大中城市的年轻人为主,另一波主力则是有小孩的家庭,购买原因是“天然”“健康”“好喝”。

“但消费者是很现实的,市场难点主要是价格,10元一小瓶不是饮料的主力价格带,超过5元的水饮销量都像过山车急剧下滑。”金正锋说。

即便在概念好、有市场、巨头努力推进的背景下,椰子水的市场表现却没有如大家所料,成为人手一瓶的爆款——如同奶茶那样。

金正锋没有选择椰子水品类进口,原因之一是他认为消费者缺乏对产品的教育,或者还欠缺椰子水的消费习惯,所以椰子水品类的市场只能是缓缓增长,而且不太容易出现爆款。

Vita Coco 在给界面新闻的回复也提到了这一点,从消费者认知层面来讲,目前整个椰子水市场确实还需要认知度的持续培育。

但他们看好这一市场仍然基于“消费者对于椰子水的认知、认可度已在不断提高”的前提,“中期来说它不一定是超级大单品,但在细分市场当中,我们非常有信心把它打造成小而美的趋势性产品。”

而椰子水大多为进口产品,成本高还容易面临“临期风险”,如果进口代理商不卖力推广,在超市终端只能是粗放发展。

按照超市的收货标准,进口产品在距离保质期还有二分之一的时间时,已经具有临期的压力。此时如果周转不快时,就要通过促销、搭售等方式加快周转,如果到临期2个月,大多数超市就会通过降价一半甚至更多的方式加速出清。这对于成本较高的椰子水而言基本是亏损的。

“即便是Zico这样可口公司旗下的产品,目前也基本处于自生自灭状态。”金正锋称,大公司的新品除非资源多且增长明显,否则很容易被边缘化,因为时间精力投入产出的销量太不成比例。

界面新闻观察到北京家乐福的椰子水货架上,Zico被放置在最顶一排货架,且只有2个单品的位置,而Vita Coco、kara、等竞争对手品牌的位置则更方便让消费者随手拿走。

更何况,椰子水的可替代性产品并不少。上述超市员工透露,椰子水“销量主要来源厂家推广,没有推广的话,消费者很容易去买茶饮,一些价格在5元左右的无糖茶饮料很容易让顾客放下手中的椰子水”。

上海消费者刘飒最近开始更多地买气泡水了,“巴黎水开始出口味的气泡水了,完全无糖的,比椰子水还健康。”

而爆款,也许是植物蛋白饮料中的其他类别

植物蛋白饮料确实是机构预测的下一个潜力型饮品,但这一品类分支之一的豆奶类产品更占优势,快消品大公司也多数选择从豆类饮品入手,例如伊利的植选豆乳、达利园的豆本豆都是已经参与进市场并产生行业影响的大品类。

上述超市员工告诉界面新闻,在他所在的4000多平方米的超市系统,植物蛋白饮料的SKU数就有34个,如果在欧尚那样的大卖场,这一数目可能近百个,包括豆奶、椰汁、杏仁露等产品。

在金正锋看来,豆奶迅速成长的原因在于配方可以调整且成本可控,此外对消费者的教育更容易,豆奶整体市场体量比椰子水容量和增长都乐观很多。